Das geht!

Eine Berufsunfähigkeitsversicherung leistet, sobald du deinen zuletzt ausgeübten Beruf zu mindestens 50% nicht mehr ausüben kannst und das länger als 6 Monate nicht (also dauerhaft).

…und wieso brauche ich die?

Ist eine Berufsunfähigkeitsversicherung wirklich notwendig…?

Du lebst und genießt dein Leben.

Alles läuft super! Du hast einen wunderbaren Job, ein gutes Einkommen, eine wunderbare Familie die dich unterstützt und liebt. Nun passieren leider auch schlechte Dinge im Leben.

Egal ob durch einen Schicksalsschlag, einen Verkehrsunfall den du mit ansiehst oder aber einfach eine Krankheit, die mit einem Mal da ist. -Das Leben ist unfair. Es wirft dich aus der Bahn.

Alles lief super; bis jetzt.

Jetzt bist du psychisch am Ende oder gar gesundheitlich eingeschränkt.

Du kannst nicht mehr arbeiten gehen. Die laufenden Kosten bleiben. Der Druck steigt, denn die Rechnungen stapeln sich, der nächste Geburtstag deiner Kinder steht an…Doch du bist eigentlich nur mit dir selbst und deiner Gesundheit beschäftigt. -Alles verständlich und nur menschlich.

Was passiert, wenn du langfristig nicht mehr arbeiten kannst?

Das Leben geht weiter und die Kosten für Miete, Strom, Internet, Lebensmittel bleiben und steigen sogar. Wie willst du das finanzieren?

Die staatlichen Unterstützungen sind viel zu gering, um alles zu bezahlen und der Antragsprozess lang, anstrengend und komplex.

Wie wäre es, wenn du eine Absicherung hättest, die dir im Fall der Fälle, solltest du nicht mehr arbeiten gehen können, langfristig dein Einkommen ersetzt? Das wäre toll oder?

Das geht!

Eine Berufsunfähigkeitsversicherung leistet, sobald du deinen zuletzt ausgeübten Beruf zu mindestens 50% nicht mehr ausüben kannst und das länger als 6 Monate nicht (also dauerhaft).

…orientierst du dich bei der Höhe der Absicherung an deinem aktuellen Einkommen.

Du kannst dir hier eine Faustregel merken: 60% vom Brutto bzw. 80% vom Netto (je nachdem was höher ausfällt), kannst du maximal absichern.

Als Minimum (da ich erfahrungsgemäß weiß, dass die Frage kommen wird), solltest du deine Fixkosten + einen sinnvollen Puffer absichern.

Denn bis auf gewissen Ausnahmen ist eine Erhöhung des Versicherungsschutzes immer mit einer erneuten Risikoprüfung verbunden. Sollten die Gesundheitsangaben dann nicht mehr so schön sein, weil du zum Beispiel in der Zwischenzeit Rückenschmerzen oder eine Allergie bekommen haben solltest, kann es sein dass der Versicherer die Erhöhung gar nicht zulässt oder aber mit Risikozuschlag. Daher gilt: solltest du dich am Minimum orientieren wollen, plane bitte unbedingt einen Puffer von 10-20% ein.

Die Berufsunfähigkeit zahlt dir also, solltest du langfristig ausfallen, dein Einkommen weiter.

So kannst du dich voll und ganz auf dein Genesungsprozess konzentrieren und brauchst dir keine Sorgen machen über laufende Rechnungen und Verpflichtungen.

Das kann sein. Doch willst du zocken und dich darauf verlassen?

Du kannst noch so vorsichtig sein, weitsichtig aggieren, dich gesund ernähren,…und und und.

Auf viele Dinge im Leben haben wir keinen Einfluss.

Du hast keinen Einfluss darauf, ob du einen Verkehrsunfall mit ansiehst und als Ersthelfer Menschen hilfst und sterben siehst.

Du hast keinen Einfluss darauf oder nur bedingten, ob du eine schwere Krankheit bekommst.

Du hast keinen Einfluss darauf, dass Kriege, Unruhen und unschöne Dinge auf der Welt passieren, die dich vielleicht mehr mitnehmen, als dir lieb ist.

Kurz gesagt: Wir können nicht alles im Leben kontrollieren.

Das ist einfach nicht möglich.

Klar ist, dass viele Branchen berufsbedingt höhere Risiken mit sich bringen und gefährdeter sind als andere. Doch auch die „Schreibtischtäter“ können genauso schnell berufsunfähig werden.

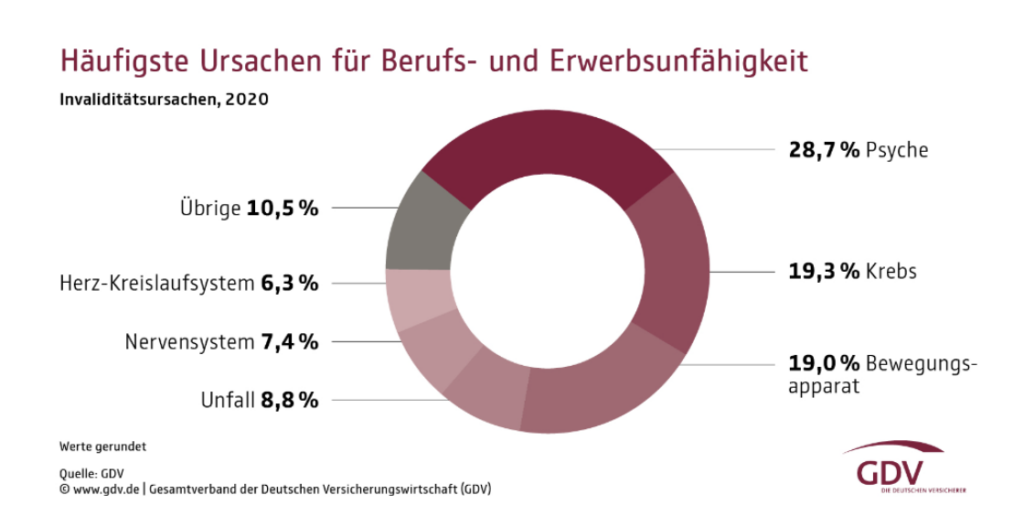

1. Psychische Erkrankungen (z.B. Burnout)

2. Skeletterkrankungen („Rücken“ = deutsche Standardkrankheit)

3. Krebs

Hier nochmal ein Auszug aus dem GDV: (Gesamtverband der Deutschen Versicherungswirtschaft):

Viele Versicherungen gehen ineinander über; so auch die BU.

Bist du erst „nur“ krank und ist nicht absehbar, ob du wieder ins Arbeitsleben zurückkehrst, weil du noch behandelt wirst, zahlt vorerst deine Krankentagegeldversicherung (sofern du eine hast).

Sobald der Arzt dir attestiert, dass du >arbeitsunfähig< bist, hört diese i.d.R. auf und deine BU-Versicherung fängt an zu zahlen. Wenn du beim Abschluss alles richtig gemacht hast, endet diese zu deinem Renteneintritt. Ab diesem Zeitpunkt fängt dann deine Rentenversicherung an zu zahlen.

Du siehst, sie lösen sich nahtlos gegenseitig ab.

Und du siehst, sicherst du deine BU-Rente zu niedrig ab, bleibt kein Geld übrig, um deinen Rentensparvertrag zu bezahlen und du bekommst als Rentner wieder ein unschönes finanzielles Problem.

Daher lass dich immer umfangreich zu dem Thema von einem Experten beraten.

Schließe erst etwas ab, wenn du alles verstanden hast und alle Bauchschmerzen und Fragezeichen geklärt sind. Sonst bringt es dir rein gar nichts, wenn du was abschließt und aus Unsicherheit einer der für dich wichtigsten Versicherungen nach ein paar Monaten oder Jahren wieder kündigst.

Da das Thema so immens wichtig (und umfangreich) ist, werden weitere Blogbeiträge, Guides und Podcastfolgen dazu Stück für Stück folgen.

Solltest du aktuell Fragen haben, dir nicht sicher sein, ob dein aktueller Versicherungsschutz gut ist oder du dich generell gerne über das Thema informieren möchtest, buch dir gerne einen kostenlosen Beratungstermin bei mir und ich stehe dir mit Rat und Tat zur Seite.